근로소득 세액공제는 근로자의 세금 부담을 줄이기 위해 설정된 중요한 제도입니다. 이 글에서는 근로소득 세액공제의 계산 방법을 알고 쉽게 명확하게 설명하여 여러분들이 이해하기 쉽도록 돕겠습니다.

근로소득 세액공제 개념

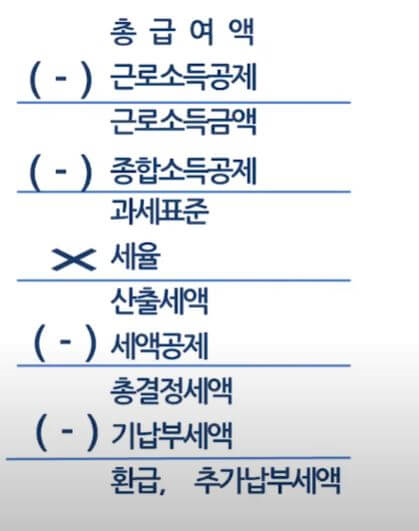

위의 표와 같이 근로소득에 세액공제를 매길 때 총급여액에서 근로소득 공제를 제외한 금액인 "근로소득금액"에서 여러분들이 부양하는 공제인 인적 공제 등 다양한 종합소득 공제를 제외한 금액인 "과세표준"을 구합니다. 과제표준에서 세율을 맥에서 "산출 세액"을 구하고 여기서 다양한 현금 영수증, 신용카드, 체크카드 등 다양한 세액공제를 하여 "총 결정 세액"을 구하는 것입니다.

1. 근로소득 금액 계산 방법

근로소득 공제는 총급여액에서 특정 비율로 공제되는 금액을 말합니다. 이 공제는 총 급여액에 따라 다음과 같은 비율로 적용됩니다.

- 500만 원까지 : 70%

- 500만 원 초과 ~ 1500만 원까지 : 40%

- 1500만 원 초과 ~ 4500만 원까지 : 15%

- 4500만 원 초과 ~ 1억 원까지 : 5%

- 1억 원 초과 : 2%

예를 들어 총급여액이 4300만 원인 경우 근로소득 공제는 다음과 같이 계산됩니다.

- 500만 원의 70% : 350만 원

- 1000만 원(1500만 원 - 500만 원)의 40% : 400만 원

- 2800만 원(4300만 원 - 1500만 원)의 15% : 420만 원

- 총 근로소득 공제액 : 1170만 원

따라서 총 급여액 4300만 원에서 1170만 원을 공제한 근로소득 금액은 3130만 원이 됩니다.

2. 과세 표준 구하는 방법

근로소득 금액에서는 누진세율이 적용됩니다. 이 세율은 소득 금액에 따라 8단계로 나뉘며 다음과 같습니다.

- 1200만 원까지 : 6%

- 1200만 원 초과 ~ 4600만 원까지 : 15%

- 4600만 원 초과 ~ 8800만 원까지 : 24%

- 8800만 원 초과 ~ 1억 5천만 원까지 : 35%

- 1억 5천만 원 초과 ~ 3억 원까지 : 38%

- 3억 원 초과 ~ 5억 원까지 : 40%

- 5억 원 초과 ~ 10억 원까지 : 42%

- 10억 원 초과 : 45%

예를 들어 근로소득 금액이 8750만 원이고 종합소득공제가 150만 원인 경우 과세표준은 8600만 원이 됩니다. 이 금액에 대해 계산된 세금은 다음과 같습니다.

- 1200만 원의 6% : 72만 원

- 3400만 원(4600만 원 - 1200만 원)의 15% : 510만 원

- 4000만 원(8600만 원 - 4600만 원)의 24% : 960만 원

- 총 세금 : 1542만 원

이러한 계산을 통해 과세 표준을 구할 수 있지만 위에 표와 같이 간단하게 과세 표준을 구할 수 있습니다. 위에 예와 같이 근로소득 금액이 8600만 원이라고 가정한다면 8600만 원 X 24% - 5,220,000원을 하면 1542만 원이 됩니다.

다른 사람들이 흥미롭게 읽은 이야기

2024년 연말정산 더 많이 받는 방법, 예상 환급액 조회 방법

2024년 연말정산 시즌을 앞두고 더 많은 환급액을 받기 위한 전략과 예상 환급액 조회 방법에 대해 알아보겠습니다. 연말정산은 직장인들에게 "13월의 월급"이라고 불리며 잘 활용하면 상당한 금

news.morning-infor.com

정부 지원 저금리 대출 종류 및 한도

현재 많은 국민들이 대출 부담을 느끼고 있어 가족이나 지인에게 돈을 빌리는 것이 어렵습니다. 또한 기존 대출이 있어 추가로 금융권 대출을 받기도 쉽지 않습니다. 하지만 정부 지원 대출 중

news.morning-infor.com

'생활 꿀 정보 > 연말정산,소득공제,세액공제' 카테고리의 다른 글

| 보험료, 의료비 세액공제 종류, 조건, 한도 (0) | 2023.12.10 |

|---|---|

| 월세 세액공제 조건, 신청 방법 및 서류, 집주인 불이익 및 대처 방법 (0) | 2023.12.08 |

| 청년형 소득공제 장기 펀드 가입 방법 및 실제 이용 후기 (0) | 2023.12.07 |

| 청년형 소득공제 장기펀드 자격요건, 소득공제, 투자 상품 추천, 만기, 단점 (0) | 2023.12.07 |

| 2024년 연말정산 더 많이 받는 방법, 예상 환급액 조회 방법 (0) | 2023.11.21 |

댓글